Renters rente beregner

Forestil dig, at du investerer 50.000 kr i dag og ser beløbet vokse til over 380.000 kr på 30 år. Den mulighed for langsigtet formueopbygning er renters rente-effekten. Ofte kaldt “verdens ottende vidunder” hjælper renters rente dine penge med at vokse over tid, fordi afkastet løbende bliver lagt til, så din formue kan udvikle sig markant, selv med en stabil og langsigtet indsats. I denne guide gør vi renters rente enkelt at forstå og gennemgår, hvordan det fungerer, hvilke fordele det giver, og hvilke praktiske strategier du kan bruge for at nå dine økonomiske mål.

Vores avancerede renters rente beregner

Penge er langt bedre til at tjene flere penge, end vi er. Med vores Renters rente beregner kan du udforske forskellige scenarier og se præcis, hvor meget din opsparing eller investering kan vokse. Prøv at simulere et realistisk aktieafkast, test hvor stor forskel månedlige indbetalinger faktisk gør, og lær simple tommelfingerregler, der er nemme at huske. Justér tallene, afprøv dine ideer, og få et klart billede af, hvordan din økonomi kan se ud i fremtiden.

Vores Renters rente beregner giver en grundig og præcis beregning af, hvordan din investering og opsparing kan vokse over tid, baseret på startbeløb, løbende indbetalinger og årlig rente eller forventet afkast. Du kan også vælge at tilføje en inflationsrate, så du kan sammenligne fremtidige beløb med, hvad pengene svarer til i nutidskroner.

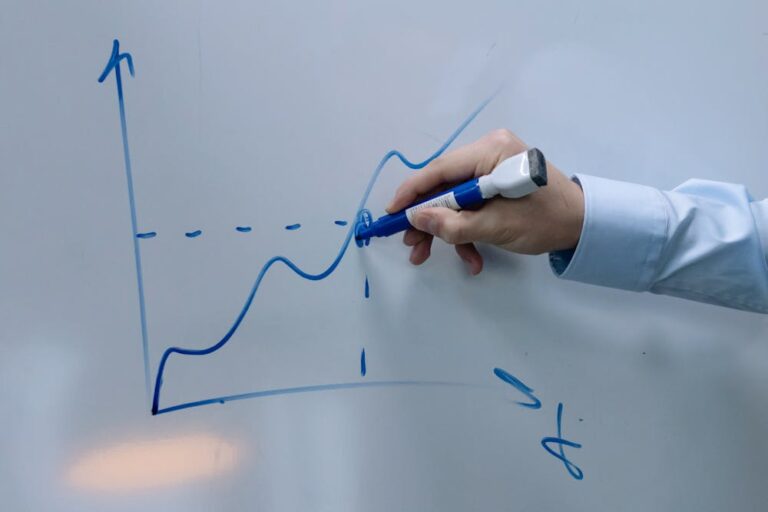

Beregneren bruger en standardformel for renters rente og viser udviklingen visuelt i grafer. De vigtigste faktorer, der påvirker din opsparing, er startbeløb, månedlige indbetalinger og rente eller afkast, og alt kan justeres direkte i beregneren.

Når du bruger vores Renters rente beregner, kan du se:

- den samlede værdi af din opsparing efter perioden

- samlet optjent afkast

- hvor meget skat der skal betales

- afkast efter skat

- nettoværdien af din opsparing efter skat

Du kan også downloade en PDF med dine resultater, gemme din beregning og indlæse den igen senere, eller dele et unikt link, så andre kan se præcis det samme scenarie.

Forstå mekanikken: Afkast der skaber afkast

I modsætning til simpel rente, som kun beregnes af selve startbeløbet, bliver renters rente beregnet af både startbeløbet og det afkast, der allerede er optjent. Det betyder, at dit afkast begynder at skabe nyt afkast, hvilket giver en sneboldeffekt, der typisk accelererer væksten over tid.

Her er et enkelt eksempel:

Lad os sige, at du indsætter 1.000 kr på en opsparingskonto med 5 % i årlig rente.

År 1: Du tjener 50 kr i rente (5 % af 1.000 kr), så din saldo bliver 1.050 kr.

År 2: Du tjener rente af både de oprindelige 1.000 kr og de 50 kr i rente fra året før. Du tjener derfor 52,50 kr i rente (5 % af 1.050 kr), så din saldo bliver 1.102,50 kr.

Cirklen fortsætter, hvor rente/afkast hvert år lægges til din saldo. Det gør, at rentebetalingerne bliver større og større over tid, fordi grundlaget for beregningen vokser.

3 vigtige faktorer bag renters rente

1. Tid

Jo længere tid dine penge er investeret, desto stærkere bliver renters rente-effekten. Selv små forskelle i tid kan give store forskelle i afkast. Det så du også i eksemplet tidligere med 50.000 kr investeret i 30 år. Når man ser konkrete eksempler, bliver renters rente mere håndgribeligt.

Forestil dig to personer:

- Emma starter som 25-årig. Hun investerer 200 kr om måneden til 7 % i 30 år.

- Alex starter som 35-årig. Han investerer 300 kr om måneden til samme afkast i 20 år.

De investerer samlet set det samme beløb:

- Emma investerer 200 kr × 12 × 30 = 72.000 kr

- Alex investerer 300 kr × 12 × 20 = 72.000 kr

Sæt tallene ind i Renters rente beregner og antag:

- 7 % årligt afkast, med månedlig renters rente

- 25 % skat på gevinster

Beregneren giver et resultat i denne retning:

Emma

Slutværdi efter skat af gevinster: cirka 201.000 kr

Alex

Slutværdi efter skat af gevinster: cirka 135.000 kr

Selvom Emma og Alex begge investerer 72.000 kr i alt, giver det Emma cirka 65.000 kr mere efter skat at starte 10 år tidligere. Årsagen er enkel: hendes penge har haft længere tid til at vokse.

2. Rentesats

Jo højere rentesatsen eller afkastet er, desto hurtigere vokser dine penge. Selv en lille stigning i rentesatsen kan have stor betydning for slutbeløbet.

Eksempel:

Startindskud: 50.000 kr

Investeringsperiode: 20 år

Rentetilskrivning: årligt

| Rentesats | Slutbeløb (kr) | Vækst (%) |

|---|---|---|

| 1 % | 61.050 kr | +22 % |

| 3 % | 90.306 kr | +81 % |

| 5 % | 132.664 kr | +165 % |

| 7 % | 193.484 kr | +287 % |

Vigtige pointer:

- Ved 1 % er væksten begrænset, og der kommer kun 11.050 kr oveni startindskuddet over 20 år.

- Ved 3 % vokser slutbeløbet til 90.306 kr, hvilket er tæt på en fordobling af startbeløbet.

- Ved 5 % vokser opsparingen til over 132.000 kr, hvilket er næsten tre gange så meget som startindskuddet.

- Ved 7 % stiger saldoen til 193.484 kr, så beløbet næsten firedobles.

3. Hvor ofte renter tilskrives

Jo oftere renterne tilskrives (for eksempel dagligt, månedligt eller årligt), desto hurtigere vokser dine penge. Når renten tilskrives oftere, bliver afkastet lagt til saldoen flere gange undervejs. Det betyder, at der beregnes rente af et større beløb tidligere, hvilket typisk giver hurtigere vækst over tid.

Hvad er renters rente?

Renters rente er en måde at beregne rente eller afkast på, hvor der både beregnes af startbeløbet og af den rente eller det afkast, du allerede har optjent. Det giver en eksponentiel udvikling over tid. Når du geninvesterer renterne eller afkastet, begynder dine penge at “tjene afkast af afkast”, hvilket typisk accelererer væksten.

Renters rente skaber en sneboldeffekt, hvor den samlede værdi vokser hurtigere og hurtigere, fordi beløbet, der beregnes rente af, bliver større for hver rentetilskrivning, især over lange tidshorisonter.

Derfor er det vigtigt at starte tidligt. Jo længere tid du investerer eller sparer op, desto større bliver effekten, og desto mere kan formuen vokse over tid.

Forskellen på simpel rente og renters rente

Simpel rente beregnes kun af det oprindelige startbeløb. Det giver typisk en langsommere vækst, fordi renten ikke bygger oven på tidligere optjent rente.

Renters rente beregnes derimod både af startbeløbet og af den rente eller det afkast, der allerede er optjent. Over tid betyder det, at renterne løbende lægges til saldoen, hvilket normalt giver en hurtigere vækst i den samlede sum.

Eksempel: Ved en startinvestering på 10.000 kr med 7 % i årlig rente over 20 år vil simpel rente give 14.000 kr i samlet rente, mens renters rente giver 35.231 kr. Forskellen er 21.231 kr, svarende til cirka 151,6 % mere med renters rente.

Bemærk: Valget mellem simpel rente og renters rente kan have stor betydning for slutbeløbet, både for investeringer og opsparing.

Hvordan fungerer renters rente?

Vores Renters rente beregner tager højde for den årlige rente eller det forventede afkast og dit startbeløb, så du kan se, hvordan pengene kan vokse over tid. Renters rente følger en eksponentiel udvikling, hvor renter eller afkast løbende geninvesteres og dermed skaber yderligere rente eller afkast.

Når du bruger formlen, skal rentesatsen omregnes fra procent til decimaltal, og fremtidsværdien beregnes ved at gange startbeløbet med det beregnede resultat.

Det er vigtigt at være opmærksom på, at rentesatsen eller afkastet kan variere i perioden. Det betyder, at den rente du starter med, ikke nødvendigvis er garanteret gennem hele opsparings- eller investeringsperioden.

Der findes også en særskilt formel, når du indbetaler løbende. Her tages der højde for både renters rente og de regelmæssige indbetalinger.

Formel til beregning af renters rente

Formlen for renters rente er:

A = P * (1 + r/n)^(n*t)

Hvor:

- A = fremtidsværdi

- P = startbeløb

- r = årlig rente (som decimaltal)

- n = antal rentetilskrivninger pr. år

- t = antal år

Sådan beregner du renters rente:

- Omregn rentesatsen fra procent til decimaltal ved at dividere med 100.

- Følg derefter trinnene i formlen for at få den korrekte fremtidsværdi.

Rente eller afkast kan tilskrives med forskellige intervaller, for eksempel årligt, halvårligt, kvartalsvis, månedligt, ugentligt eller dagligt. Hvor ofte renterne tilskrives påvirker, hvor meget der samlet bliver optjent.

I Microsoft Excel kan du bruge funktionen EFFECT til at beregne den effektive årlige rente ud fra en nominel årlig rente og antal rentetilskrivninger pr. år.

Eksempel på beregning af renters rente

Du kan beregne renters rente ved at indsætte værdier for fremtidsværdi, startkapital, rentesats og antal rentetilskrivninger i formlen.

Eksempel:

- Startkapital: 10.000 kr

- Rente: 5 %

- Tid: 7 år

- Renteindtægt: 4.180 kr

Ved løbende indbetalinger udvides beregningen, så de faste indbetalinger og deres renters rente indgår i beregningen af fremtidsværdien.

Eksempel med løbende indbetalinger:

Hvis du samtidig investerer 1.000 kr hver måned, vil det samlede afkast være 19.500 kr.

Renters rente skaber en sneboldeffekt, fordi både startbeløbet og det geninvesterede afkast vokser over tid. Det påvirker den samlede gevinst markant.

Rentes rente beregner vs. Renters rente beregner

En rentes rente beregner og en renters rente beregner refererer begge til det samme værktøj, nemlig en beregner til at udregne effekten af renters rente over tid. Begge udtryk bruges til at beskrive, hvordan dine investeringer eller opsparinger kan vokse eksponentielt gennem reinvestering af optjente renter.

Faktorer, der påvirker renters rente

Renter og renters rente fungerer forskelligt for lån, investeringer og opsparing. Det påvirker, om renters rente arbejder for dig eller imod dig.

Regelmæssige, mindre indbetalinger kan give stor vækst i opsparingen, når de kombineres med renters rente.

Skat og hvor ofte renter tilskrives har stor betydning for den endelige værdi og bør indgå i dine beregninger.

Inflation betyder også noget over tid. Derfor kan du i beregneren indtaste en inflationsrate, så du kan se resultatet i nutidskroner, altså inflationskorrigeret.

Jo tidligere du begynder at investere, desto større effekt får du af renters rente, fordi tid påvirker væksten eksponentielt.

Hvorfor tidsfaktoren er så vigtig

Tid er en af de vigtigste faktorer for renters rente. Jo længere tid dine penge er investeret eller står på opsparing, desto større bliver sneboldeffekten. Renters rente har typisk langt større betydning ved langsigtede investeringer end ved kortsigtede, fordi væksten bliver markant større, jo længere perioden er.

Effekten bliver især tydelig over mange år. Derfor kan det betale sig at komme tidligt i gang med at spare op eller investere. Jo længere tid dine penge får lov til at vokse, desto mere bidrager renters rente til dit samlede afkast.

Det samme princip gælder også for gæld. Her kan renters rente arbejde imod dig. Det kan derfor være en fordel at afdrage lån tidligt, fordi gæld kan vokse hurtigt, hvis betalinger udebliver eller bliver forsinkede.

Startbeløb og indbetalingsfrekvens

Startbeløbet er det beløb, du sætter ind som din første indbetaling. Det er grundlaget for din opsparing og for beregningen af renters rente.

Løbende indbetalinger er det beløb, du planlægger at sætte ind regelmæssigt, for eksempel hver måned eller én gang om året.

Indbetalingsfrekvensen angiver, hvor ofte du laver de løbende indbetalinger. Vælg en frekvens, der passer til din økonomiske plan og det beløb, du realistisk kan afsætte.

Praktiske anvendelser af renters rente

Ved langsigtet opsparing og investering har renters rente langt større betydning end ved korte perioder. Det understreger, hvorfor det ofte kan betale sig at starte tidligt. Med en Renters rente beregner kan du hurtigt se, hvor stor forskel tidshorisonten kan gøre.

Investering

Over de seneste årtier har brede aktieindeks historisk leveret attraktive gennemsnitlige årlige afkast, ofte i niveauet 7 til 10 % inklusive udbytter. Eksempler kan være globale indeks (for eksempel MSCI World) eller større markedsindeks (for eksempel S&P 500), og for en dansk vinkel også et dansk indeks som OMXC25.

Hvis du investerede 100.000 kr i en indeksfond for mange år siden og geninvesterede udbytter løbende, kunne investeringen i dag være vokset til flere gange startbeløbet, afhængigt af afkast og periode.

Her er nogle investeringsmuligheder, som mange investorer overvejer, med typiske fordele og risici:

Aktier

Investering i velkendte selskaber kan give høje afkast på lang sigt, men kursudsving kan være store på kort sigt.

Obligationer

Statsobligationer fra stabile lande og obligationer fra solide virksomheder giver ofte mere stabilitet. Afkastet er typisk lavere end for aktier, men obligationer kan være en måde at dæmpe risiko og bevare kapital, især i perioder med økonomisk usikkerhed.

Pensionsopsparing

Pensionsordninger som arbejdsmarkedspension, ratepension, aldersopsparing og livrente kombinerer renters rente med skattemæssige regler, der kan gøre det fordelagtigt at spare langsigtet op. Over tid kan det give dine investeringer bedre mulighed for at vokse, især når indbetalinger og afkast får lov til at arbejde sammen i mange år.

Praktiske tips til investorer

Start tidligt

Selv små beløb investeret regelmæssigt kan vokse til meget over tid. For eksempel kan 1.000 kr investeret hver måned fra 25 til 35 år (kun 10 år) ved et årligt afkast på 7 % vokse til cirka 265.000 kr som 65-årig, selv hvis du stopper med at investere efter 35. Hvis du i stedet først starter som 35-årig, kan resultatet under de samme antagelser være cirka 135.000 kr.

Spred din risiko

Sammensæt din portefølje med både danske og globale aktiver. Det kan reducere risikoen og samtidig give mulighed for vækst på tværs af flere markeder og sektorer.

Udnyt skattemæssige muligheder

Brug relevante ordninger og kontotyper for at forbedre dit samlede afkast efter skat. For danske forhold kan det for eksempel være pensionsopsparing (ratepension, aldersopsparing, livrente) eller andre strukturer, hvor beskatningen kan være mere fordelagtig end ved almindelig frie midler, afhængigt af din situation.

Opsparing

Opsparing er et centralt økonomisk værktøj, der giver likviditet og stabilitet. Når du starter tidligt og lader renters rente arbejde for dig, kan selv mindre beløb sat til side regelmæssigt give overraskende store resultater over tid.

Hvis du indsætter 50.000 kr på en opsparingskonto med 3 % i årlig rente, med månedlig rentetilskrivning, kan saldoen vokse til cirka 90.000 kr efter 20 år.

Hvis du samtidig indbetaler 500 kr om måneden, kan saldoen vokse til cirka 230.000 kr over den samme periode. Det viser, hvor stor effekt en kombination af regelmæssige indbetalinger og renters rente kan have.

Praktiske tips til opsparing

Vælg opsparingskonti med højere rente

Traditionelle opsparingskonti giver ofte lave renter. Overvej alternativer som opsparingskonti med bedre rentevilkår, onlinebanker eller specialiserede opsparingsprodukter. Nogle konti kan give renter på 2 til 4 %, hvilket kan være markant højere end mange standardkonti.

Automatisér dine indbetalinger

En fast, automatisk overførsel til en opsparingskonto gør det nemt at spare op konsekvent. Mange banker og finansapps tilbyder automatiske opsparingsfunktioner, der hjælper dig med at holde kursen.

Udnyt arbejdsgiverbetalt pension

Mange arbejdspladser indbetaler til en arbejdsmarkedspension. Hvis du har mulighed for at øge din egen indbetaling, kan det løfte din langsigtede opsparing betydeligt, fordi du både får mere ind på kontoen og mere renters rente over tid.

Undgå tidlige hævninger

Tidlige hævninger fra opsparing eller pensionsordninger bryder renters rente-effekten og kan samtidig udløse omkostninger eller beskatning. Jo længere pengene får lov til at stå, desto større bliver effekten.

Tips til at få mest muligt ud af renters rente

Her er 6 tips, du kan følge for at få et højere samlet afkast af din investering og opsparing.

1. Start tidligt, spar op løbende

Jo tidligere du begynder at spare op og investere, desto længere tid har dine penge til at vokse med renters rente. Selv hvis du kun kan starte med mindre beløb, er det vigtigste at være konsekvent. Over tid kan regelmæssige indbetalinger gøre en stor forskel.

2. Sigt efter faste, regelmæssige indbetalinger

Gør det til en vane at indbetale regelmæssigt til din opsparing eller dine investeringer. Når du løbende øger saldoen, får renters rente et større grundlag at arbejde med, hvilket typisk giver hurtigere vækst over tid.

3. Geninvester dit afkast

Når afkastet bliver på kontoen og fortsætter med at vokse, styrker det renters rente-effekten og kan øge din samlede formue over tid.

4. Gå efter en højere rente eller et bedre afkast

Undersøg aktivt opsparings- og investeringsmuligheder, der tilbyder en konkurrencedygtig rente eller et attraktivt forventet afkast. Sammenlign vilkår på tværs af udbydere, og vælg løsninger, der passer til din risikovillighed. En højere rente eller et bedre afkast kan gøre en stor forskel for slutbeløbet over tid.

5. Undgå tidlige hævninger

Når du hæver penge, reducerer du grundlaget for renters rente og kan dermed bremse udviklingen af din opsparing eller investering. Begræns hævninger så vidt muligt, så du bevarer momentum og lader effekten arbejde videre over tid..

6. Skab balance mellem opsparing og investering

Brug en opsparingskonto med en god rente til kortsigtede mål, for eksempel rejser eller en nødbuffer. Til langsigtede mål kan du typisk prioritere investeringer, for eksempel brede indeksfonde med lave omkostninger eller pensionsopsparing, hvor tidshorisonten giver bedre mulighed for vækst.

Typiske fejl, folk laver med en Renters rente beregner

Vi har bygget flere funktioner ind i vores Renters rente beregner, så du lettere kan undgå de klassiske faldgruber.

Mange kommer til at:

- ignorere skat og kun kigge på tal før skat

- glemme, at inflation udhuler købekraften over lange perioder

- bruge urealistisk høje årlige afkastforventninger

- ændre for mange antagelser på én gang, så scenarier bliver svære at sammenligne

- lave én beregning og aldrig vende tilbage til den

Derfor har vi felter til skat og inflation samt mulighed for at gemme og indlæse beregninger. Vi anbefaler, at du:

- bruger skattefeltet, så beregningen passer så tæt som muligt til din situation

- slår “justér for inflation” til, når du planlægger langsigtede mål

- gemmer nogle få nøglescenarier og vender tilbage til dem løbende

- deler et link til din beregning, hvis du vil have input fra en person, du stoler på

Hvad kan du bruge en Renters rente beregner til?

Vores Renters rente beregner er fleksibel og kan bruges til mange forskellige økonomiske mål. Her er nogle af de mest almindelige måder, folk bruger den på.

Opsparing til pension

Hvis du indbetaler regelmæssigt til en pension, en pensionsopsparing eller en langsigtet investeringsplan, er renters rente din bedste ven. Brug Renters rente beregner til at:

- estimere hvor meget din pensionsopsparing kan vokse frem til en bestemt alder

- se effekten af at øge dine månedlige indbetalinger

- sammenligne forskellige forventede afkast (for eksempel 5 % vs. 7 %)

Sæt og test dine økonomiske mål

Uanset om du sparer op til udbetaling på en bolig, en større rejse eller bare vil opbygge formue, kan Renters rente beregner hjælpe dig med at:

- tage udgangspunkt i et målbeløb og regne baglæns

- justere indbetalinger og tidshorisont, indtil du finder en realistisk plan

- se med konkrete tal, hvad der skal til for at nå dit mål

Opbyg en nødbuffer

Selv en helt almindelig opsparingskonto kan få glæde af renters rente. Med Renters rente beregner kan du:

- sætte et mål for, hvor stor din nødbuffer skal være

- se hvor hurtigt du kan nå målet med månedlige indbetalinger

- forstå, hvor meget renter kan bidrage til dit mål over tid

Sammenlign investeringskonti og opsparingsprodukter

Uanset om du sparer op til udbetaling på en bolig, en større rejse eller vil opbygge formue, kan Renters rente beregner hjælpe dig med at:

- tage udgangspunkt i et målbeløb og regne baglæns

- justere indbetalinger og tidshorisont, indtil du finder en realistisk plan

- se med konkrete tal, hvad der skal til for at nå dit mål

Hvorfor vores Renters rente beregner er bedre end et simpelt regneark

Et regneark er fleksibelt, men det kan også være langsomt og sårbart. Vores Renters rente beregner er lavet til at give dig en mere smidig oplevelse.

- Indtast alle dine vigtigste tal uden at skrive en eneste formel

- Få øjeblikkelig visuel feedback med et overskueligt søjlediagram

- Download en PDF med resultatet til dine egne noter eller til et møde

- Gem beregninger og indlæs dem senere, så du kan følge din udvikling

- Del et link til din beregning med ét klik, uden vedhæftninger

Hvis du godt kan lide regneark, kan du stadig bruge dem. Vores beregner fjerner bare den friktion, der ofte gør, at man ikke får fulgt op eller justeret sine beregninger undervejs.m modelling their plans. It is ready whenever you are, on any device with a browser.

Start din første beregning i dag

Renters rente bliver ofte kaldt den stille superkraft i privatøkonomien. Den virkelige effekt mærker du først, når du ikke kun læser om det i teorien, men ser det med dine egne tal.

Vores Renters rente beregner er lavet til at gøre det skridt så nemt som muligt. Med få indtastninger og få klik kan du:

- gøre et diffust mål til en tydelig prognose

- forstå betydningen af tid, afkast, skat og inflation

- bygge scenarier, som du kan gemme, dele og finjustere år efter år

Du behøver ikke have styr på alt, før du går i gang. Du skal bare starte.

Åbn beregneren, indtast et enkelt scenarie baseret på din nuværende situation, og se hvor det fører hen. Vælg derefter én lille ændring, du kan lave allerede nu, og se hvordan den påvirker resultatet over tid.e willing to make this month to move that future bar chart in a direction you like.

Det bedste tidspunkt at starte var i går. Det næstbedste er i dag.

Renters rente er et stærkt værktøj i privatøkonomien, som kan gøre en stor forskel for din fremtidige økonomi. Når du forstår, hvordan det fungerer, bruger strategierne til at få mest muligt ud af effekten og holder fast i et langsigtet perspektiv, kan du udnytte den eksponentielle vækst og komme tættere på dine økonomiske mål.

Uanset om du sparer op til pension, en udbetaling på en bolig eller bare vil skabe et mere robust økonomisk fundament, kan renters rente arbejde for dig. Start med et enkelt scenarie, justér én ting ad gangen, og lad tiden gøre resten.

Ofte stillede spørgsmål

Scroll ned til Renters rente beregner, og indtast dit startbeløb, din månedlige indbetaling, årlig rente eller forventet afkast, hvor længe pengene skal vokse, samt skat på kapital. Hvis du vil se resultatet i nutidskroner, kan du slå “justér for inflation” til og indtaste en inflationsrate. Klik derefter på “Beregn” for at se din oversigt og graf.

Hvis du lader det stå til 0, viser beregneren dit afkast før skat. Det kan være nyttigt til nogle sammenligninger, men til de fleste former for planlægning anbefaler vi, at du indtaster din faktiske skattesats, så resultatet passer bedre til det beløb, du reelt kan forvente at stå med.

Inflationsjustering ændrer ikke, hvor mange penge du har i fremtiden. Den ændrer, hvordan beløbet bliver vist. Når du slår funktionen til, får du en ekstra værdi, som viser, hvad din fremtidige saldo omtrent svarer til i nutidspriser, altså hvad beløbet kan føles som målt i dagens købekraft.

Ja. Du kan sætte startbeløbet til 0 kr og i stedet indtaste en månedlig indbetaling. Beregneren viser stadig, hvordan din opsparing kan vokse over tid, når løbende indbetalinger kombineres med rente eller afkast og renters rente-effekten.

Beregningen i Renters rente beregner er matematisk præcis ud fra de tal, du indtaster. Det, der er usikkert, er de fremtidige renter, afkast og inflation. Derfor anbefaler vi, at du kører flere scenarier, så du er forberedt på et spænd af mulige udfald frem for én bestemt prognose.

Fordi din økonomi og dine forudsætninger ændrer sig over tid. Når du gemmer dine beregninger, kan du nemt vende tilbage, justere dine tal og følge din udvikling uden at starte forfra. Det gør det også lettere at sammenligne scenarier, se effekten af små ændringer og bruge beregneren som et løbende planlægningsværktøj frem for et engangstjek.

PDF’en indeholder dine indtastede tal, de vigtigste nøgletal i oversigten og dit søjlediagram. Det er et øjebliksbillede af din plan på det tidspunkt, som du kan gemme, printe eller dele offline.

Et delt link viser andre præcis det samme som dig, inklusive dine forudsætninger og grafen. Det er langt tydeligere end at prøve at forklare tal i en besked eller i en samtale, og det gør det nemmere at tale om den samme plan og de samme antagelser.

Er du interesseret i at udforske flere beregnere?

Se alle vores beregnere, som kan hjælpe dig med at planlægge og nå økonomisk frihed.

Seneste fra bloggen

Nominel rente: Sådan forstår og bruger du den

Den nominelle rente dukker op alle steder: i boliglån, forbrugslån, kreditkort og opsparing. Men hvad betyder den egentlig –…

Portefølje-rebalancering: sådan fungerer det, og hvornår du bør gøre det

Du har lagt arbejde i at vælge dine investeringer. Måske valgte du en enkel fordeling med 60 % aktier…

Estimér dit “nok-tal”: guide til at finde dit FIRE-tal

Du har sikkert set folk online tale om deres FI-tal eller FIRE-tal. Det lyder pænt og overskueligt. Ét stort…